华业香料拟关联收购科宏生物100%股权股价跌10.84%

华业香料7月16日发行股份及支付现金购买资产,并募集配套资金暨关联交易预案公司股票于2022年7月18日开市起复牌此前,公司股票于2022年7月4日开市起停牌今日华野香料低开低走截至今日收盘价为27.63元,跌幅10.84%,振幅11.78%,换手率12.48%,成交额1.13亿元,总市值20.60亿元

华业香料本次交易包括发行股份,支付现金购买资产并募集配套资金。

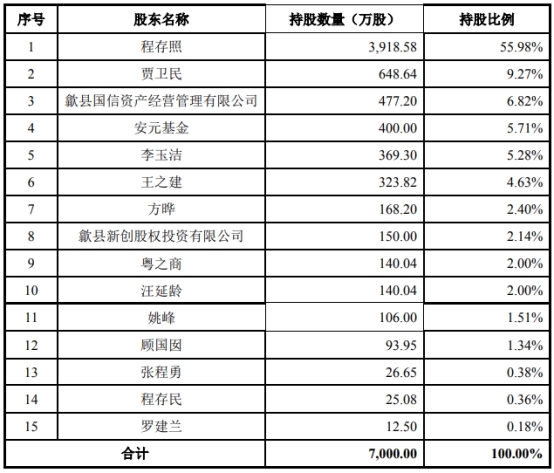

发行股份及支付现金购买资产方面,华业香料拟以发行股份及支付现金的方式购买程存昭,贾为民,歙县资产管理有限公司,安徽安源投资基金有限公司,,,歙县新创股权投资有限公司,深粤致尚投资合伙企业,,,顾,张诚经双方协商,购买资产的发行价格为22.84元/股,不低于定价基准日前120个交易日上市公司股票交易均价的80%

截至上述预案签署之日,对目标公司刘科宏生物的评估尚未完成本次交易涉及的标的公司刘科宏生物的最终财务数据和评估结果将在审计机构和评估机构出具正式的审计报告和评估报告后确定相关审计,评估数据和最终交易价格将在重组报告书中披露待目标公司刘科宏生物公司审计评估完成后,华业香料将再次召开董事会和股东大会审议本次交易的相关事宜标的公司刘科宏生物的最终交易价格将以评估机构出具的资产评估报告中确定的标的资产评估值为基础,由双方协商确定

华业香料本次交易拟发行的股票类型为人民币普通股,每股面值为人民币1.00元,上市地点为深圳证券交易所。

鉴于标的资产的最终交易对价尚未确定,本次交易向交易对方发行的股份数量尚未确定具体发行数量将在重组报告书中披露

宏生物的主营业务是天然香料的研发,生产和销售截至上述预案签署日,程存照持有刘科宏生物55.98%的股权,为刘科宏生物的控股股东和实际控制人

配套资金方面,华业香料拟向不超过35名符合条件的特定对象发行股份募集配套资金本次募集配套资金总额不超过拟发行资产交易价格的100%,发行股份数量不超过本次发行前上市公司总股本的30%本次募集配套资金拟用于支付本次交易的现金对价,中介费用,交易税费及其他并购整合费用,补充华业香料及目标公司刘科宏生物的营运资金,偿还债务及目标公司的项目建设等募集配套资金的具体用途和金额将在重组报告书中披露其中,用于补充华业香料和标的公司刘科宏生物流动资金及偿还债务的比例不超过拟购买资产交易价格的25%或募集配套资金总额的50%

截至上述计划签署日,安徽国源创业投资有限公司为公司5%的股东,构成公司的关联方,安徽安源投资基金有限公司是目标公司刘科宏生物持股5%以上的股东,安徽国源创业投资有限公司和安徽安源投资基金有限公司是安徽省人民政府的最终实际控制人根据实质重于形式的原则,交易对方安徽安源投资基金有限公司与本公司构成关联方本次交易完成后,程存照对华业香料的直接持股比例预计超过5%,是华业香料的潜在关联方,因此本次交易构成关联交易

截至上述预案签署日,本次交易标的资产的审计,评估工作尚未完成,本次交易标的资产的交易价格尚未最终确定基于标的公司刘科宏生物2021年未经审计的财务数据,根据《重组管理办法》的规定,本次交易预计将构成重大资产重组

文华直接持有华业香料28.28%的股份,通过千山中润投资合伙企业间接控制公司5.58%的有表决权股份,合计控制公司33.86%的有表决权股份他是华业香料的控股股东和实际控制人,并担任华业香料董事长本次交易前,上市公司的控股股东和实际控制人为华本次交易完成后,上市公司的控股股东和实际控制人仍为华本次交易不会导致上市公司控制权发生变化

华业香料表示,本次交易完成后,将极大提升上市公司在生物技术香料领域的竞争力,实现生产技术和产品结构的优化升级生物香料行业发展前景良好,市场潜力巨大,上市公司盈利能力和发展空间将得到有效提升,为实现长期可持续发展奠定坚实基础,为未来进一步做大做强创造有利条件

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。