和晶科技2.6亿关联收购标的毛利率低业绩承诺跨步大

无锡合晶科技股份有限公司最近几天发布的《关于无锡合晶科技股份有限公司重组的问询函》第9号)显示,2022年5月19日,合晶科技披露了《无锡合晶科技股份有限公司关于发行股份购买资产并募集配套资金的报告书(草案)》。

草案显示,本次交易包括发行股份购买资产和向特定对象发行股份募集配套资金两部分和晶科技拟以发行股份的方式购买交易对方合计持有的无锡和晶智能科技有限公司31.08%的股权其中,合景科技以发行股份购买安徽新材基金持有的合景智能12.95%股权,淮北中小基金以发行股份购买其持有的合景智能12.95%股权,淮北盛达建投以发行股份购买其持有的合景智能5.18%股权本次交易完成后,合景智能将成为合景科技的全资子公司本次交易不构成重大资产重组,关联交易或重组上市

根据北亚出具的《资产评估报告》,评估机构以资产基础法的评估结果作为评估结论截至评估基准日2021年12月31日,合景智能股东全部股权价值评估值为83,417.21万元经交易各方协商,标的资产及京智能31.08%股权的交易价格为25,925.43万元

本次交易拟发行的股票种类为人民币a股普通股,每股面值人民币1.00元经协商,本次发行股份购买资产的发行价格为6.23元/股,拟发行股份总数为4,161.39万股

同时,和晶科技拟向符合中国证监会规定条件的不超过35名特定投资者非公开发行股票募集配套资金募集配套资金总额不超过5,000万元,配套融资募集资金用于补充流动资金本次发行股份购买资产的交易对方之一安徽新材料基金已与和晶科技就本次配套募集资金签署了认购意向协议安徽新材料基金拟以竞价方式参与上市公司本次配套募集资金的股份发行,拟认购的募集资金金额不低于3000万元(含)且不超过4750万元(含)

日前,和晶科技发布了《发行股份购买资产并募集配套资金报告书(修订稿)》和《对深交所重组问询函的回复》。

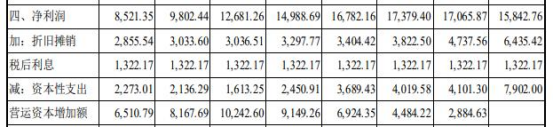

草案显示,和晶科技对目标公司未来几年的股权自由现金流进行了预测其中,预测期内各期(2022年至2028年)净利润分别为8521.35万元,9802.44万元,12681.26万元,14988.69万元,16782.16万元,17379.4万元和17065.87万元,可持续年度为15847万元

和晶科技认为,标的公司的毛利率低于同行业可比公司,综合业务模式,产品类型和结构,销售区域结构,流程复杂程度等多方面原因,是合理的。

深交所指出,根据交易各方签署的《无锡合晶智能科技股份有限公司增资协议》,标的公司曾承诺标的公司2021年至2023年净利润分别不低于2500万元,3000万元,3500万元但本次交易中,预测期内各期净利润分别为8521.35万元,9802.44万元,12681.26万元,14988.69万元,16782.1万元,17379.4万元和17065.87万元,远高于目标公司2021年和2020年的实际净利润及增资协议此外,预测期内,目标公司汽车等产品的营业收入增速明显高于家用电器

说明增资协议中业绩承诺的制定依据及合理性,并结合增资协议中的具体约定,说明是否构成本次交易的业绩承诺以及业绩承诺的实现是否会阻碍本次交易的实际执行。

结合手头订单,行业发展等,详细说明了汽车等品类营业收入快速增长的原因及合理性

说明本次交易预测期净利润与前次交易增资协议中约定的业绩承诺的差异及合理性,定量分析预测期净利润远高于报告期的原因及合理性结合预测业绩的可实现性,说明是否存在故意抬高收益法估值,操纵评估结果的情形

回复显示,报告期内,标的公司毛利率低于同行业公司标的公司产品涉及家电,汽车电子等多个领域,但冰箱等传统白色家电产品仍较为成熟,结构较为简单因此,目标公司的毛利率与同行业公司存在差距请合晶科技详细分析目标公司及同行业公司各类产品的产品结构及毛利率,并结合家电产品特点,原材料构成及下游客户情况,详细说明目标公司家电产品毛利率低的原因及合理性请独立财务顾问核查并给出明确意见

以下为原文:

关于无锡合晶科技有限公司重组的问询函

9号(2022)创业板重组问询函

无锡合景科技股份有限公司董事会:

日前,你公司直接披露了《无锡合晶科技股份有限公司发行股份购买资产并募集配套资金报告书》(以下简称《草案》),拟以发行股份方式购买三名交易对方持有的无锡合晶智能科技股份有限公司(以下简称合晶智能)31.08%的股权,交易价格为2.59亿元,同时,拟向不超过35名特定对象发行股份,募集配套资金5000万元扣除财务投入250万元后,募集配套资金不超过4750万元日前,你公司披露了《无锡合晶科技股份有限公司对深交所重组问询函的回复》(以下简称回复函)

1.批复显示,贵公司在会计处理上将前期增资确认为明股实债,在会计处理上将其列为金融负债但回复称,交易对方此前推行的退出方式是将其持有的上市公司子公司股权转为上市公司股权,此前的增资实质上是股权投资请详细说明在将本次增资归类为金融负债的前提下,将前次增资认定为实质性股权投资的原因,并结合交易对方对目标公司的实际管理和经营情况,说明将标的资产认定为经营性资产而非债权的理由和合理性,明确说明本次交易是否符合《上市公司重大资产重组管理办法》第四十三条第一款第四项的规定请独立财务顾问,会计师,律师核查并发表明确意见

2.根据交易各方签署的《无锡合晶智能科技有限公司增资协议》,标的公司已承诺标的公司2021年至2023年净利润分别不低于2500万元,3000万元,3500万元但本次交易中,各预测期(2022年至2028年)的净利润分别为8521.35万元,9802.44万元,12681.26万元,14988.69万元,16782.16万元,17379.40万元和17065.87万元,远高于2020年此外,预测期内,目标公司汽车等产品的营业收入增速明显高于家用电器

说明增资协议中业绩承诺的制定依据及合理性,并结合增资协议中的具体约定,说明是否构成本次交易的业绩承诺以及业绩承诺的实现是否会阻碍本次交易的实际执行。

结合手头订单,行业发展等,详细说明了汽车等品类营业收入快速增长的原因及合理性

说明本次交易预测期净利润与前次交易增资协议中约定的业绩承诺的差异及合理性,定量分析预测期净利润远高于报告期的原因及合理性结合预测业绩的可实现性,说明是否存在故意抬高收益法估值,操纵评估结果的情形

请独立财务顾问及评估师对上述问题进行核查并给出明确意见。

3.批复显示,上市公司期末持有的财务投资金额为25,277.87万元,占上市公司期末经审计净资产的28.33%,未达到30%此外,上市公司持有的教育资产不计入财务投资

说明持有的财务投资的具体情况,包括投资目的,投资时间,历年损益及减值情况,以及公司损益计算是否准确,相关资产减值或损失计提是否适当,是否存在规避《监管规则适用指引——上市类第1号》及《创业板上市公司证券发行上市审核问答》相关规定的情形等。

结合上市公司对教育资产的实际管控,投资目的,与主营业务的具体关系,明确说明上市公司持有的教育资产不属于财务投资的依据和合理性。

请独立财务顾问,会计师,律师对上述问题进行核查,并给出明确意见。

4.回复显示,报告期内,标的公司毛利率低于同行业公司目标公司的产品涉及家电,汽车电子等多个领域,但冰箱等传统白色家电产品仍较为成熟,结构较为单一,导致目标公司的毛利率与同行业公司存在差距请详细分析目标公司及同行业公司各类产品的产品结构和毛利率,并结合家电产品特点,原材料构成及下游客户情况,详细说明目标公司家电产品毛利率低的原因及合理性请独立财务顾问核查并给出明确意见

5.回复称,标的公司存货跌价准备比例与同行业公司相比处于较低水平,回复称主要是由于各公司产品细分结构差异,具体业务模式差异,管理方法实施差异等原因请详细说明产品结构

对存货跌价准备计提的影响,以及公司与同行业公司在具体业务模式和管理方法的执行上的差异,并明确说明存货跌价准备计提的充分性请独立财务顾问和会计师核查并给出明确意见请就上述问题作出书面说明,并将相关说明材料于6月20日前报送我部

我特此通知你。

深圳证券交易所创业板公司管理部

2022年6月17日

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。